On assiste à un très rapide développement des fonds ESG (fonds qui placent l’argent de leurs clients en titres d’entreprises donnant des gages attestés, par notations indépendantes, de leur attention pour l’environnement, le social et la bonne gouvernance). Et parmi ces investissements ESG, beaucoup se focalisent sur les investissements en actifs dits « verts », c’est-à-dire en titres de sociétés qui s’engagent dans la protection de la nature et du climat et qui repoussent les actifs « bruns »1.

La question posée est de savoir si le vert est pénalisé ou au contraire favorisé boursièrement. Dit autrement, les actions de sociétés « vertes » ont-elles des rendements boursiers (plus-value et dividendes rapportés au prix de l’action) inférieurs ou supérieurs au reste du marché, l’inverse valant pour les actions « brunes » ? La réponse est, en général, que le vert est pénalisé par rapport au brun, et ceci est parfaitement normal. En voici la raison.

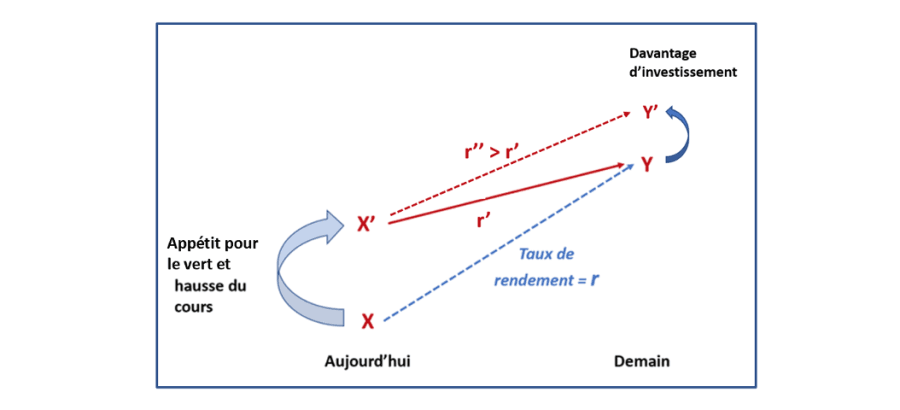

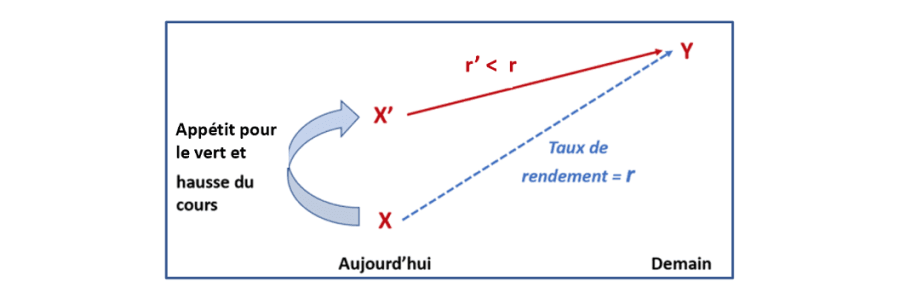

Si le titre d’une société devient attractif parce que le risque qu’elle porte est jugé moindre ou bien parce que le monde des investisseurs est pris tout à coup d’un appétit pour elle, son cours boursier monte. C’est une bonne chose pour celui qui possédait déjà le titre, parce qu’il engrange une plus-value. Mais, pour le nouvel investisseur, cela signifie une baisse du taux de rendement à venir, puisque le dénominateur, à savoir le prix de l’action, s’est accru. Le graphique qui suit l’illustre bien : pour passer d’un prix de X aujourd’hui à Y dans le futur, le rendement de l’action, c’est-à-dire la pente de la droite bleue en pointillés, est r. S’il y a une vague d’achat, son cours monte immédiatement au niveau X’. L’entreprise restant fondamentalement la même, elle vaudra toujours Y dans le futur (une exception dans un instant). Il s’ensuit une baisse du rendement r’ r.

Or, il y a toute raison de penser qu’en théorie le brun exige désormais une prime de risque spécifiquement climatique : poids de la taxe carbone, réputation, perspective d’actifs échoués…, autant de risques qu’évite un investissement vert. Symétriquement, le vert « accepte » une prime de risque négative, c’est-à-dire un rendement moindre. L’appétit pour le vert et le rejet du brun ne sont donc pas qu’un effet de mode, ils peuvent être fondés rationnellement : moins de risque, moins de rendement exigé. Voir The Green risk premium and the performance(s) of ESG investing, publié par Amundi, qui donne pour le lecteur intéressé d’utiles références académiques.

Ce n’est bien sûr qu’une partie de l’histoire. Il faut distinguer d’abord court terme et long terme. Comme on l’a dit, une ruée vers les titres verts, quelle qu’en soit la raison, assure des gains à ceux qui sont déjà détenteurs de ces titres. Or, c’est bien une telle ruée qu’on observe aujourd’hui du fait d’une subite passion pour le vert. Les fonds ESG (en pratique, essentiellement des fonds verts) comptent désormais pour 5% du nombre des fonds d’investissement aux États-Unis, et sans doute plus en Europe, partant d’à peine 2% il y a deux ans. La perspective de gains rapides s’assimile à un phénomène de bulle, où la hausse appelle la hausse. Les marchés procèdent toujours par excès, on le sait. La chose est aggravée, si l’on peut dire, par un phénomène d’encombrement, trop de fonds chassant trop peu de cibles vertes. Il faut donc bien distinguer, comme toujours, rendements attendus dans le court terme et dans le long terme, et rendements constatés historiquement.

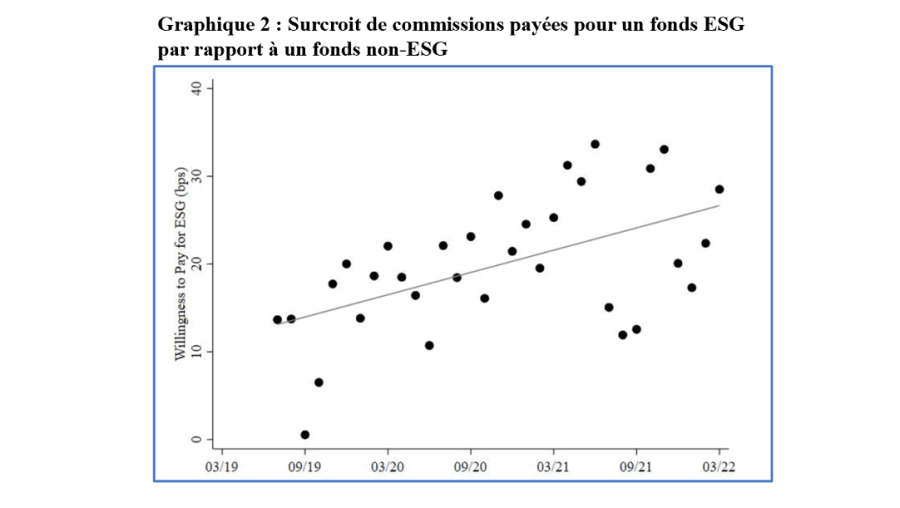

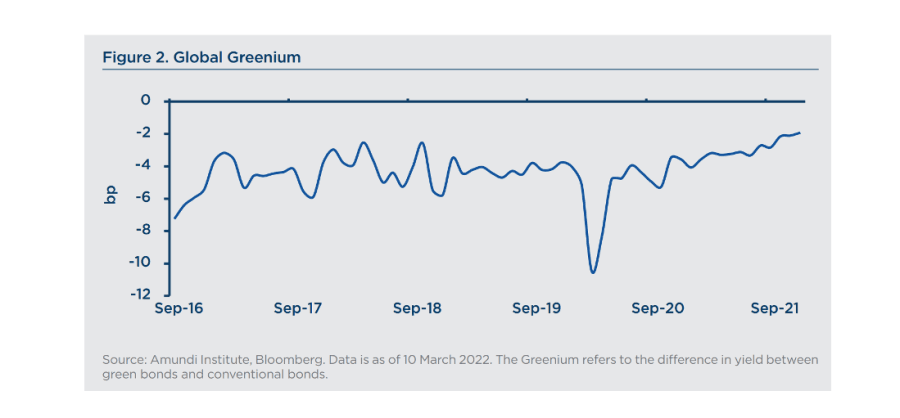

Rien ne dit d’ailleurs que le rendement des fonds pour le client investisseur va pour autant s’accroître. Il n’est pas impossible que les gestionnaires de fonds en profitent pour accroître les commissions perçues sur ces fonds. Un récent papier montre qu’il en va bien ainsi, du moins aux États-Unis. Les commissions versées sur les fonds ESG sont 30 centimes plus élevées que sur le reste des fonds, un écart qui va croissant. Ces 30 centimes minorent d’ailleurs les commissions perçues, sachant qu’en pratique un fonds dit vert peut se revendiquer tel alors qu’il ne contient qu’un tiers de titres verts. Voir En guise de seconde précaution, il faut se demander si le prix de l’action reflète correctement, c’est-à-dire ni trop ni trop peu, le fait que le risque est plus bas. Autrement dit, le rendement plus bas donne-t-il une mesure précise du moindre risque subi2 ? Au jour d’aujourd’hui, on doit rester agnostiques sur ce point du fait de notre incapacité à tester la chose empiriquement : les historiques sont encore courts et l’univers des actions vertes trop limité. Les papiers académiques donnent des résultats qui oscillent dans un sens ou dans l’autre à ce sujet. On vérifie toutefois une prime négative pour le vert sur le marché obligataire, où les calculs sont plus simples que sur le marché action. C’est ce que mentionne la note citée d’Amundi. Le graphique ci-après montre la différence entre le rendement des obligations vertes et le reste du marché, ce que la note appelle joliment le « greenium ». Quelques centimes, ce n’est pas beaucoup, d’autant que le chiffre tend à baisser au fil du temps, mais, à nouveau, le marché est encore jeune. Troisième et dernier facteur, il faut garder à l’esprit que le rendement attendu pour l’investisseur correspond au coût attendu du capital pour l’entreprise quand elle lève des fonds pour sa croissance. La prime de risque négative du vert signifie que les entreprises vertes anticipent qu’elles vont se financer à moindres frais, et les brunes à coût plus élevé. Cela oblige à changer quelque peu le graphique du haut de cette note. Car à se financer à coût plus bas, l’entreprise peut davantage investir « profitablement », c’est-à-dire en créant de la valeur. Avant d’en discuter, le graphique modifié serait celui-ci : Peut-on observer cela dans la réalité ? Pas forcément, parce que les activités vertes sont nouvelles, exigent des investissements de nature plus risquée ou ne payent qu’à très long terme. À preuve, beaucoup de ces activités – qu’on pense à l’électricité verte ou à la voiture électrique – donnent lieu à des subventions publiques. La prime négative compenserait donc en partie ce coût opérationnel plus élevé. À terme, bien sûr, c’est la promesse que ces activités auront moins besoin de subventionnement. C’est l’inverse qu’on observe pour les activités brunes. Leur coût du capital va s’élever, ce qui va grever l’attractivité interne de leurs investissements. L’avantage dont elles disposent – qu’on pense aux entreprises d’armes à feu aux États-Unis –, c’est en général une très forte rentabilité qui leur assure un flux de trésorerie important. Ces entreprises n’ont donc pas besoin de se financer sur les marchés externes pour continuer à croître comme avant. Un bel exemple est advenu en 2022 : la crise ukrainienne a déversé une pluie d’or sur les grandes entreprises pétrolières, qu’elles souhaitent précieusement garder pour elles sans la distribuer en dividendes, encore moins à l’État sous forme de taxe, car il leur faut à tout prix préserver leur capacité d’autofinancement et parer à la menace de l’asséchement de fonds que leur promettent les écologistes3. L’argument que ces dernières opposent est qu’à les sevrer de fonds, par rationnement ou par coût plus élevé, on les empêche d’assurer leur transition vers les énergies vertes. Ce n’est recevable qu’en partie, parce que ce n’est guère que l’exploration pétrolière ou gazière, avec la forte mise de fonds afférente, qui leur impose de recourir à des financements externes. Leur flux interne de trésorerie suffit souvent pour le reste. Mais c’est une demande de sélectivité adressée légitimement aux agences de notation et aux activistes du financement vert : une société peut être verte parce que son activité est verte, mais elle peut l’être aussi parce que, bien que brune, elle s’emploie à devenir plus verte. Ce tour d’horizon n’est pas forcément un guide pratique pour celui ou celle qui souhaite investir vert dans une optique de rendement. Aujourd’hui, les motivations sont plutôt du côté de l’émotion. L’auteur rapporte cette anecdote : il souhaitait investir quelque part un bout de son épargne. Sa responsable de compte bancaire lui a demandé : voulez-vous ou pas investir dans un fonds ESG ? Que répondre si l’on veut ne pas passer pour un sans-cœur vis-à-vis de notre sœur la Terre et des générations futures ? Et au fond, n’a-t-on pas besoin de ce type d’émotion si l’économie doit tracer sa route vers le bas-carbone ?